德赛西威

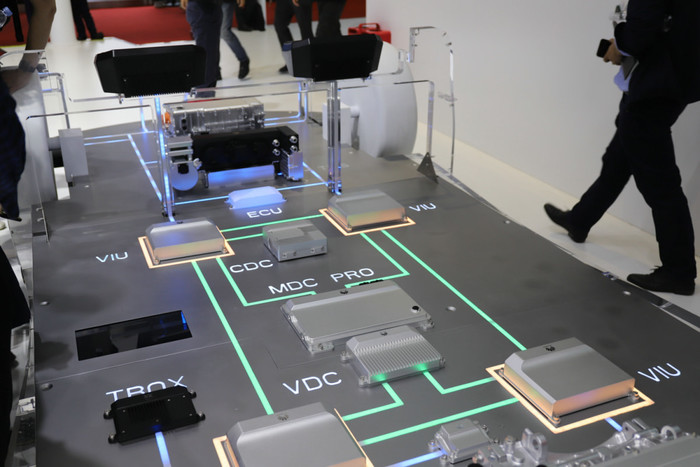

本土域控制器龙头,聚焦智能座舱(占比82.49%)、智能驾驶(14.50%)和网联服务(3.02%)三大主营业务。公司在智能驾驶、智能座舱领域领先行业,都推出了相应的域控制器产品。随着汽车“新四化”的快速发展,公司新业务增长迅速,整体营收规模、订单规模加速提升。2021年,公司实现营收95.69亿元,同比增长40.75%;实现归母净利润8.33亿元,同比增长60.75%。

客户战略逐步落地,公司客户结构逐年优化,核心客户群体包括主流外资、内资品牌和造车新势力。据公司年报,2021年公司突破路特斯(豪华品牌)、PSAStellantis等新客户,并获得一汽-大众、上汽大众、广汽丰田、一汽丰田、长城汽车、吉利汽车、广汽乘用车、比亚迪汽车、奇瑞汽车、上汽集团、一汽红旗、长安汽车、理想汽车、小鹏汽车等众多主流车企的核心平台项目订单,全年获得年化销售额超过120亿元的新项目订单,同比增长超过80%,突破历史新高,智能驾驶产品、大屏座舱产品和智能座舱域控制器的订单量快速提升。

智能座舱方面,公司多屏融合座舱产品及座舱域控制器业务量快速提升,与多方合作开发座舱域控制器并实现量产。据公司年报,2020年,公司量产了基于Hypervisor架构的新一代智能座舱,采用了QNXHypervisor和QNXNeutrino®实时操作系统(RTOS),搭载公司最新的AR导航功能,已于2020年9月在奇瑞瑞虎8PLUS上实现搭载。2021年内,公司第二代座舱域控制器已规模化量产,第三代座舱产品获得长城汽车、广汽埃安、奇瑞汽车、理想汽车等多家主流自主品牌客户的项目定点。另外,公司与高通技术公司达成战略合作,双方基于第4代骁龙座舱芯片平台,共同打造德赛西威第四代智能座舱系统。2022年7月,公司与哪吒汽车达成战略合作,双方将在座舱域控制器、显示屏和手机无线充电模块等多领域展开合作,首款合作量产车型哪吒S将于2022年年内上市交付。

智能驾驶解决方案业务逐步放量,新一代高算力自动驾驶域控制器平台获多家车企定点。公司致力于提供智能驾驶整体解决方案,包括智能传感器、智能驾驶域控制器及相关算法的全栈自研解决方案及多种形态业务模式组合。传感器方面,摄像头产品年度累计出货超过1000万颗,智能驾驶摄像头也获得多个整车厂定点;77GHz毫米波雷达已经在多个国内主流车型上规模化量产;5G和V2X产品在合资品牌客户项目实现了国内首次量产供货。智能驾驶域控制器方面,公司环视及泊车系统产品已批量供货给国内众多主流车企,年销量超过百万套;新一代轻量级智能驾驶平台目前已获得多家主流自主品牌及合资车厂的项目定点,并在21年底实现记忆型泊车产品的量产供货。公司第一代高算力自动驾驶域控制器平台已率先在小鹏汽车的P7、P5车型上大规模量产供货;新一代高算力自动驾驶域控制器平台基于英伟达Orin系列芯片打造,将实现算力大幅提升,可支持实现冗余设计及未来升级高级别的自动驾驶功能,目前已获得众多项目定点,包括传统自主品牌客户和新造车势力,其规模化量产将成为公司智能驾驶业务快速增长的另一支柱。

经纬恒润

公司与Mobileye保持紧密合作,着力发展域控制器相关产品,智能驾驶、智能座舱、车身域、底盘域均有布局。公司和Mobileye合作时间较久,Mobileye在视觉感知算法方面具有领先的优势,L2、L2+的产品市占率较高,也在计划推出更高算力的下一代芯片。经纬恒润作为Mobileye的深度合作伙伴,在智能驾驶市场受益于Mobileye芯片的统治力,未来随着Mobileye生态开放有望首要受益。公司2021年实现营业收入32.62亿元,同比增长31.61%,净利润1.46亿元,同比增长98.37%。

公司智能驾驶产品研发起步较早,覆盖感知、决策、执行各个层面,具备全栈式的开发能力,可提供L2-L4的解决方案。公司智能驾驶电子产品业务围绕汽车智能化展开,主要包括先进辅助驾驶系统(ADAS)、智能驾驶域控制器(ADCU)、车载高性能计算平台(HPC)、毫米波雷达(RADAR)、车载摄像头(CAM)、高精定位模块(LMU)、驾驶员监控系统(DMS)和自动泊车辅助系统控制器(APA)等。公司为合众汽车开发的双TDA4智能驾驶域控产品预计于10月底达到量产状态,同时公司已经启动基于MobileyeEyeQ6芯片平台的域控产品开发。公司开发的基于TI方案的智能驾驶域控产品定位行泊一体解决方案,搭载某新能源车企将于今年量产,并已获得江铃的车型定点。智能驾驶域控的其他芯片方案包括EQ4+TDA4和EQ6L+TDA4,TDA4的VH芯片和其他更高算力的芯片方案正在推进中,目前公司也在考虑合作国产芯片厂商。

公司智能网联电子产品业务围绕汽车网联化技术趋势展开。主要产品包括远程通讯控制器(T-BOX)和网关(GW)等。公司T-B0X于2014年首次量产,形成了适配于华为、高通等主流通讯模组厂商的一系列产品。随着5G基础设施的建设和相关通信技术的发展成熟,公司已推出了基于5G和V2X技术的新一代T-BOX产品,目前已配套了一汽解放J6、一汽红旗HS5/HS7、广汽埃安S/V/LX、江铃福特领界等车型。公司网关(GW)产品作为整车网络的数据交互中心,可将CAN、LIN、以太网等协议下的网络数据在不同网络中进行路由,具有平台化特点,可以根据客户在网络拓扑结构、网络管理策略等方面的定制化要求灵活配置,并基于AUTOSAR架构开发,结合了信息安全相关功能。目前已配套上汽通用别克GL8、奇瑞瑞虎8、吉利缤越/缤瑞/帝豪/远景/远景X3/几何A、广汽传祺GS4/GS8/GM8、小鹏P7、一汽解放J6/J7、重汽豪沃T7等车型。

均胜电子

全球汽车电子和汽车安全领域龙头企业。公司主要致力于智能座舱/网联系统、智能驾驶、新能源管理系统和汽车安全系统等的研发与制造,具备完备的研发体系、较强的技术创新能力、丰富的供应链渠道、大规模量产化经验与客户响应能力,处于行业领先地位。2022年上半年,公司实现营业收入约229亿元,并在第二季度实现扭亏为盈;汽车电子系统业务实现主营业务收入约66亿元,同比增长约9%;汽车安全系统业务实现主营业务收入约162亿元,同比下降6%。2022年上半年,公司新订单获取较为强劲,已累计新获订单合计约650亿元,其中汽车电子系统业务获得约250亿元,汽车安全系统业务获得约400亿元,涉及新能源汽车订单已超370亿元。在维护现有客户的基础上,公司积极拓展新客户,并努力扩大国内市场业务,目前已与自主品牌及新势力品牌,如长安、长城、广汽、吉利、蔚来、小鹏、理想等展开广泛合作。

公司在汽车安全领域资源整合接近尾声,三季度扭亏为盈。作为汽车安全市场第二大供应商,均胜电子主/被动安全、集成安全等为驾乘者提供全方位安全保护,持续推进安全业务的整合,不断优化资产配置,提升产能效率,改善成本结构,逐步完成全球组织架构调整。2022年三季度,公司汽车安全业务收入增长明显,营收规模达到87亿元,扭转了前两个季度的疲态。公司新业务订单获取势头强劲,积极开拓并提升特斯拉、理想、小鹏、蔚来、比亚迪、上汽、广汽、长安、长城、吉利、红旗、奇瑞等客户的市场份额,拓展哪吒、零跑、赛力斯、智己、阿维塔等品牌的新业务,充分发挥各区域的协同效应,积极获取全球主流客户的下一代平台型业务。2022年公司已累计新获汽车安全类产品项目定点全生命周期总金额约370亿元,进一步凸显了公司在全球汽车安全市场的头部效应。

公司在智能驾驶领域与上游主流芯片厂商与下游多家整车厂合作深入,具备完整的智能驾驶域控制器解决方案提供能力。随着智能化和电动化的普及,智能驾驶已经成为汽车行业中新的增长点。公司于2021年7月成立均胜智能汽车技术研究院,定位智能驾驶领域的Tier1,开展从L0至L4级自动驾驶各级别技术研发,提供由智能驾驶域控制器、智能传感器、中间件到应用层算法的全栈解决方案。目前公司已与英伟达、Ambarella、NXP、杰平方等芯片厂商建立合作关系,同时与国内外多家下游主机厂和平台型公司深入合作。2022年7月,公司宣布与某国内知名整车厂商联合开发基于英伟达Orin芯片的双Orin系统架构自动驾驶高算力域控平台,可实现L2++高速公路及城市场景NOA功能及AVP代客泊车功能,计划于2024年开始量产,实现公司在该领域产品“从0到1”的突破。

科博达

科博达是国内智能灯控龙头,目前加速布局域控产品。科博达专注于汽车照明控制系统、电机控制系统、能源管理系统和车载电器与电子等汽车电子产品的研发、生产和销售,拥有主光源控制器、辅助光源控制器、氛围灯控制器、中小型电机控制系统、机电一体化、DC/DC转换模块、DC/AC逆变器、电磁阀等多类产品,是少数几家进入国际知名整车厂商全球配套体系,同步开发汽车电子部件的中国本土公司。2021年,公司实现营业收入28.1亿元,同比减少3.68%,照明控制系统实现主营业务收入13.8亿元,同比减少4.64%;电机控制系统实现主营业务收入6.0亿元,同比增长10.78%;能源管理系统实现主营业务收入0.7亿元,同比增长2.06%、车载电器与电子实现主营业务收入5.3亿元,同比减少19.1%。

公司主要客户销售结构进一步优化,第一大客户大众集团的销售占比进一步降低。2021年,核心客户大众集团的产品销售占比由上年74.33%下降到69.73%,随着其它客户定点项目不断量产,其它客户的销售占比也将逐步提高。截至2021年底公司市场已经覆盖到戴姆勒、宝马、通用、福特、雷诺、PSA、丰田、日产、铃木、捷豹路虎等全球业务平台,以及比亚迪、吉利、长城、红旗、蔚来、小鹏、潍柴、康明斯等国内外客户,市场覆盖率达到90%。2022年上半年,公司的灯控、智能执行器、车内智能光源、车载电子、域控制器等主要产品共获得宝马、大众、一汽红旗、理想等客户新定点项目60个,预计产品生命周期销量约1.2亿只,为公司可持续发展提供可靠保障。截至2022年6月,公司在研项目合计146个,预计产品生命周期销量超过2亿只,其中包括宝马、大众、保时捷、福特、雷诺、PSA、康明斯等客户全球平台项目10个。

公司在灯控产品市场拓展取得持续突破。公司于今年上半年获得了大众的尾灯控制器定点,结合原有的主光源控制器、辅助光源控制器、氛围灯、USB、电磁阀及其他机电类产品,目前已实现灯控产品在大众体系的全面布局。公司尾灯控制器产品客户从宝马顺利拓展到上汽大众,产品首次进入大众配套体系;大灯控制器产品获得东风本田定点,首次进入本田体系,标志着公司产品已全面进入丰田、本田、日产和铃木等日系主流汽车市场,为下一步进入其全球市场打下基础;灯控和车内智能光源产品也全面进入了造车新势力配套体系。此外,公司还获得宝马“新世代”系列车型全新一代NCAR架构大灯和尾灯控制器项目,预计生命周期销量约4500万只,对于科博达灯控产品立足全球高端市场具有重要战略意义。

中科创达

公司是全球领先的智能操作系统产品和技术提供商,加速布局智能汽车和智能物联网。公司的核心技术全面覆盖智能操作系统技术领域,是国内外稀有的能够提供从芯片层、系统层、应用层到云端的全面技术覆盖的操作系统技术公司。公司推动操作系统和计算平台的发展,主营业务包括智能软件、智能汽车、智能物联网三大领域。2021年,公司实现营业收入41.3亿元,同比增长57.04%;智能软件业务实现营业收入16.3亿元,同比增长40.33%;智能网联汽车业务实现营业收入12.2亿元,同比增长58.91%;智能物联网业务实现营业收入12.7亿元,同比增长82.87%。

公司与芯片厂商深入合作,提供智能软件的全栈式核心技术和服务。公司的智能操作系统方案支持Android、Linux、鸿蒙、Windows等所有流行的移动操作系统,涵盖操作系统的驱动程序开发和集成、框架优化、运营商认证、安全性增强、UI设计和应用定制等领域。客户主要涵盖各OEM、ODM和其他有相关操作系统技术和服务需求的各类品牌厂商。目前,公司成为HarmonyOSConnectISV合作伙伴,并与小米达成战略合作,建立米家生态链接入认证实验室。同时,公司与高通、英伟达等全球各大知名芯片厂商开展深入合作,专注于操作系统技术的研发,建立底层智能操作系统软件技术。

公司在智能汽车OS领域的核心优势,带动智能汽车业务的快速发展。智能座舱方面,公司打造了基于SOA架构的融合座舱平台,实现全新四屏方案,引入丰富多屏联动,基于一站式智能座舱HMI工具链KanziOne打造融合智能泊车的AVM(全景环视系统)、APA(自动泊车系统)界面,应用领跑全球的3D图形渲染技术,并将传统的超声波雷达测距算法与AI智能视觉技术融合。自动驾驶方面,公司在自动驾驶域控以及开放的智能汽车HPC(高性能计算)软硬件平台方面,可为全球客户提供面向规模化量产且具有先进、安全、开放、确定性延时等特性的实时软件平台以及域控平台。公司专注自动驾驶的子公司畅行智驾已经推出了旗下首款自动驾驶域控制器产品,基于高通SnapdragonRide平台打造,并集成了环境感知、信息融合、决策规划、驱动执行等功能,助力高阶智能驾驶系统快速、规模化的量产落地,并于今年7月获得高通投资,还将在2024年推出基于高通QC8650平台打造的中算力智驾域控产品以及基于QC8795平台打造的首款高性能计算平台产品,并于2025年前完成多平台、全覆盖的产品布局。公司在智能汽车业务领域与华为、腾讯、长城汽车等企业深入合作,推动汽车业务持续发展。

华阳集团

公司是行业领先的汽车电子产品及其零部件的系统供应商。公司聚焦汽车智能化、低碳化(轻量化),主要业务为汽车电子、精密压铸,其他业务包括LED照明、精密电子部件等。2021年公司实现营业收入44.88亿元,同比增长33.01%,实现归母净利润2.99亿元,同比增长64.94%。公司主要业务汽车电子及精密压铸营业收入均实现大幅增长,其中汽车电子实现营业收入29.46亿元,同比增长39.88%;精密压铸实现营业收入9.38亿元,同比增长47.55%;LED照明实现营业收入1.63亿元,同比增长15.31%;精密电子部件实现营业收入3.44亿元,同比下降12.26%。

公司汽车电子业务布局“智能座舱、智能驾驶、智能网联”三大领域。公司汽车电子业务包括智能座舱域控制器、数字声学系统、数字钥匙、精密运动机构等新产品,在第三季度均有新项目量产上市,市场开拓进展顺利。公司智能座舱域控制器搭载高通8155芯片、瑞萨H3及芯驰X9HP等方案,已获得长安、长城等客户定点项目;并将与黑莓合作,采用BlackBerryQNX开发智能座舱域控制器,已获得国内主机厂项目定点。公司自动泊车系统(APA)新产品也将于年内量产;针对市场需求规划的多个驾驶域控平台,已投入开发。2022年第三季度,公司汽车电子产品获得长安、北汽、长城、吉利、广汽、理想、小鹏、比亚迪、东风乘用车、江淮、奇瑞、PSA、VinFast等客户的新定点项目。

公司精密压铸业务持续多年高速增长,保持行业竞争力。精密压铸业务主要从事铝合金、锌合金、镁合金精密压铸件、精密加工件的研发、生产、销售,并建立了模具加工及表面处理能力,打造一站式服务模式,提升产品配套及交付能力。公司目前拥有汽车关键零部件、精密3C电子部件及工业控制部件等产品线,产品应用从动力系统、制动系统、转向系统等关键零部件延伸至新能源三电系统、热管理系统和汽车电子零部件(HUD、激光雷达、毫米波雷达)等。公司精密压铸业务聚焦“轻量化”,加大新能源和智能化领域的布局,新项目中新能源汽车项目占比持续提高,新能源三电系统及高端精密零部件等订单持续增加。2021年,公司成功导入比亚迪、大陆、博格华纳、采埃孚、海拉、泰科、联电、纬湃、大疆、速腾聚创等客户的新项目,其中新能源汽车和汽车电子相关项目订单持续增加。